特別償却

先日、法人税の申告書を作成していまして、マニアックな別表(申告書の種類に応じて「別表1,2・・・」というように名称があります)や付表を作成しました。

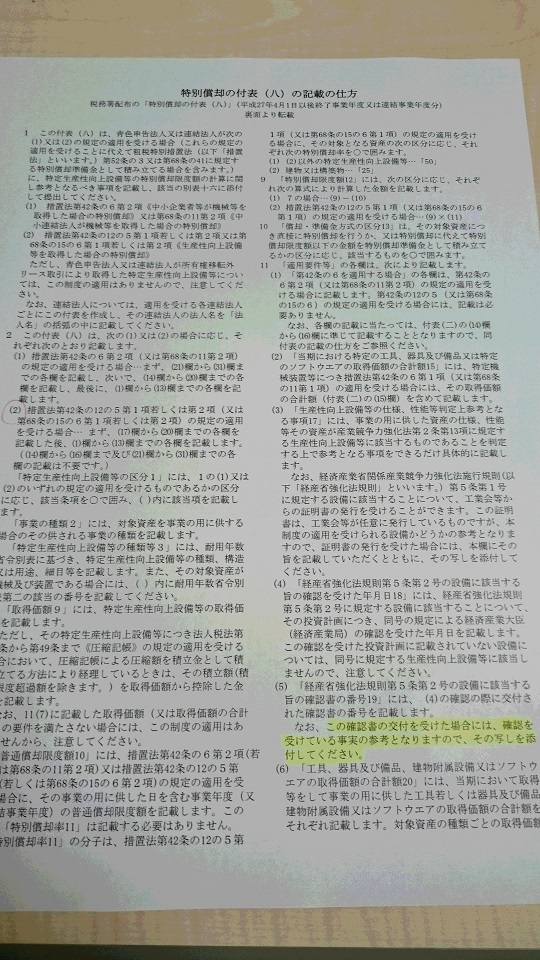

付表(八)の記載方法を熟読・・・

特例計算、かつ、特殊な適用要件がある規定ですので、税理士が作成する申告書や明細書の中でも、レアなものです

ちなみに、この特別償却がらみの別表は、TKCの申告書作成システムでは、電子申告できません・・・

できるかと思ったけど、できません!とメッセージが出ました

マニアックな別表は基本電子申告対象外・・・これ、テッパンです・・・

という訳で、電子申告後、別途送付書類として、証明書などと一緒に送付しました。

「特別償却」って言葉をご存じでしょうか?

「特別」という言葉がついているので、当然、普通の減価償却費にプラスアルファする特別な減価償却って意味です。

法人や個人事業者が事業で使用した資産は、資産の種類、用途、性質、材質、中古?それとも新品?等によって、時の経過に応じて、耐用年数で、買った時の価値(値段)を各事業年度(会計期間)や年分(個人事業者はその年1月1日~12月31日)の損金(費用)に計上していくのです。

(少額減価償却資産の特例はここでは考慮していません)

特例計算のため、特別償却できる要件を満たしてはじめて特別償却ができます。

そして、自ら、損金経理(減価償却費を計上する経理)し、意思表示しないといけません。

そして、特別償却する旨を記載した申告書や明細書の添付等が必要となります!

結局、特別償却しようが・耐用年数に応じて普通償却しようが、トータルで費用となる金額は同じです!

特別償却のメリットとしましては、特別償却した場合、普通償却費にプラスして、特別償却費が、供用年度の損金(費用)になりますので、当年の節税対策としては、大きな効果をもたらします

いずれにしても、減価償却する資産でしたら、減価償却がかなり実施されている状況において・・・

いい値段で売却されましたら・・・

もうかった!となり、嬉しいところですが・・・

固定資産台帳の正味帳簿価額が低ければ低いほど、固定資産の売却益が増えますので・・・

売却益=益金(収益)なので・・・

会社・事業の利益になりますので、注意です

考えたら至極当然のことなんですが、なかなか当事者としては、え~っ!!??と思っちゃうものなんですよ。

何でそんなに利益出るの?と、意外と実感を持たれていないケースがありますので・・・

法人の場合、定率法で減価償却されている資産が多いと思いますので、定率法は、1年目が一番償却費が高いので。

減価償却実施していて、かつ、中古資産、かつ、短期間で売却したケース、思った以上に高値で売れそうってなったら、買ったばかりなのに?なんだかギャップを感じる・・・となりますので、注意です!

資産の売却を考えていらっしゃる経営者の皆様、ぜひ、1度、固定資産台帳で帳簿価額を確認いただき、見積もりとにらめっこしてください

-- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- -- --

独立開業・起業、相続のご相談なら

愛子税理士事務所 → http://aiko-tax.com

この記事を書いた人

愛子先生

札幌市で4児のママ税理士として、愛子税理士事務所を経営しています。法人・個人事業者の顧問はもちろん、相続税をはじめ資産税もオールマイティーに対応しています!